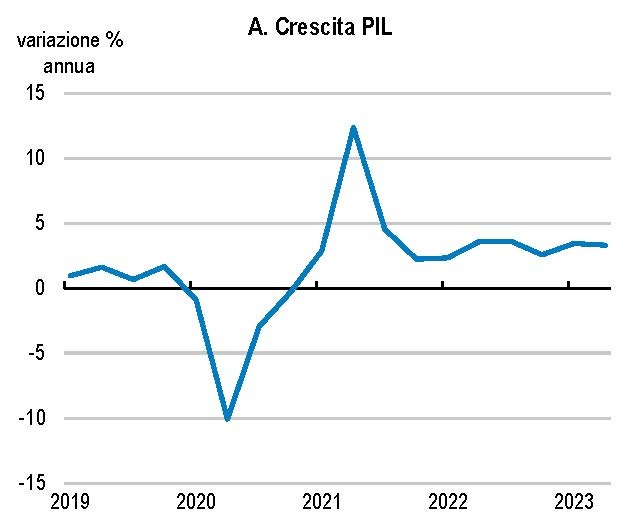

Brasile: crescita, stabilità finanziaria e sfide nel lavoro e nell’indebitamento familiare

Fonte: OCSE

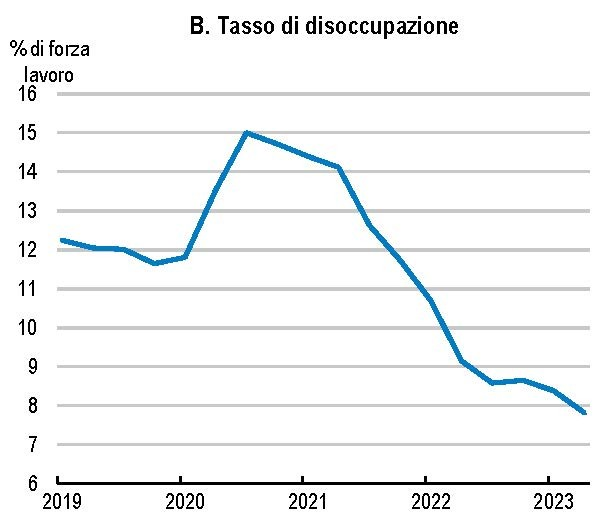

Le condizioni del mercato del lavoro sono migliorate dopo la pandemia, ma si prevede che il tasso di disoccupazione si stabilizzerà nel 2023-24. La partecipazione al lavoro è rimasta al di sotto dei livelli pre-pandemia nel 2022, ma sta migliorando, mentre la creazione di posti di lavoro ha raggiunto i massimi storici nel 2022.

Fonte: OCSE

Il tasso di disoccupazione è diminuito costantemente, passando da oltre il 14% all’inizio del 2021 all’8,0% nel luglio 2023. Non è ‘tutto oro ciò che luccica’ però, perché in parte ciò è legato alla minore partecipazione al lavoro, un fenomeno molto preoccupante: diminuiscono le persone disponibili a lavorare e che cercano attivamente lavoro, il che in generale rappresenta un campanello di allarme laddove riflette un ampliamento delle disuguaglianze, con incrementi più consistenti della mancata partecipazione al lavoro nei gruppi più vulnerabili della popolazione.

Fonte: Banca centrale del Brasile

Fonte: Banca centrale del Brasile

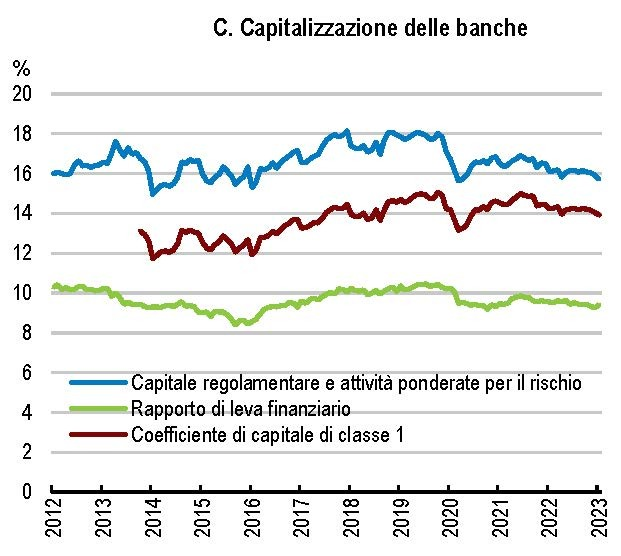

Il settore finanziario brasiliano si è mantenuto stabile e resistente dopo la pandemia da Covid-19. La capitalizzazione delle banche rimane ampiamente al di sopra dei requisiti normativi.

Si possono prendere in considerazione tre indicatori:

1) Le attività ponderate per il rischio: sono una componente essenziale dell’accordo di Basilea III (nato nell’incontro del G20 a Seoul nel novembre 2010 e redatto dal Comitato di Basilea sulla supervisione bancaria), che stabilisce gli standard internazionali per la regolamentazione bancaria. Le attività ponderate per il rischio vengono utilizzate per calcolare il requisito di capitale minimo di una banca, che è l’importo del capitale che una banca deve detenere per mantenere la propria solvibilità e assorbire potenziali perdite. Più rischiosa le attività detenute dalla banca, più capitale deve detenere.

2) Il rapporto di leva finanziaria: è un confronto tra una combinazione di debito, patrimonio netto, attività e pagamenti di interessi di una società per accertarne la solvibilità a lungo termine e la capacità di adempiere ai propri obblighi finanziari. Anche chiamata rapporto di indebitamento, la leva finanziaria segnala il grado di indebitamento di un’azienda e corrisponde al rapporto tra il capitale totale (capitale proprio + capitale di terzi) e il solo capitale proprio.

3) Il coefficiente di capitale di classe 1: misura la condizione finanziaria di una banca, ovvero il rapporto tra il suo capitale di base e le sue attività ponderate per il rischio totali. In base ai criteri Basilea III, le banche e le istituzioni finanziarie devono mantenere un coefficiente minimo di capitale di classe 1 per garantire di evitare perdite accidentali, come quelle verificatesi durante la crisi finanziaria del 2008.

In un contesto di recente allentamento dei requisiti patrimoniali volto a incoraggiare le banche a concedere prestiti, il rapporto tra capitale regolamentare e attività ponderate per il rischio è diminuito di 2 punti percentuali rispetto ai livelli pre-pandemia in Brasile.

I prestiti in sofferenza hanno registrato una tendenza all’aumento nel 2022, insieme all’aumento dell’inflazione e dei tassi d’interesse e al ritiro delle misure di politica e di sostegno finanziario post-pandemia.

Gli stress test condotti dalla Banca Centrale nel 2023 suggeriscono che le banche sono sufficientemente resistenti agli shock macrofinanziari. Le riserve di capitale e di liquidità sono adeguate e, se necessario, le banche possono attingere alle loro riserve di capitale e allo stock di attività liquide di alta qualità.

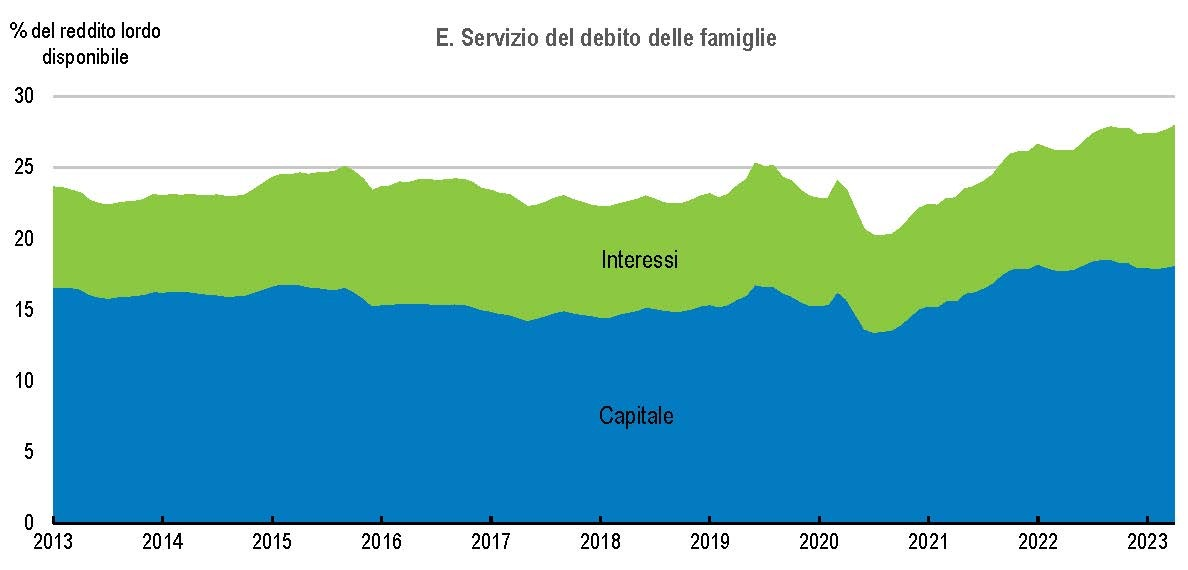

Fonte: Banca centrale del Brasile

L’indebitamento delle famiglie è aumentato durante la ripresa post-pandemia. Il servizio del debito delle famiglie è pari al 27% del reddito lordo disponibile all’inizio del 2023 ed è in costante aumento dalla metà del 2021, a causa del forte aumento dei tassi di interesse e, in parte, dell’aumento dell’indebitamento.

Esiste, dunque, il rischio di un eccessivo accumulo di debito, fenomeno storicamente diffuso in Brasile, al punto che si ipotizzano programmi per promuovere la ristrutturazione del debito delle famiglie altamente indebitate al fine di contribuire a ridurre gli oneri del servizio del debito e a consentire loro di ripartire da zero.

Per altro, anche il credito alle imprese, sia dalle banche che dal mercato dei capitali, è elevato in Brasile e ammonta al 51% del PIL, continuando a crescere – sia nel 2022 che nel 2023 – a livelli superiori a quelli del periodo pre-pandemia. Anche i rischi associati al credito alle imprese restano dunque elevati, anche se gli accantonamenti sono superiori alle perdite stimate per il portafoglio prestiti.